Pourquoi Gérer Son Argent Est-il Si Difficile ? Points Douloureux Courants et Chemins Vers la Clarté Financière

Soyons honnêtes : gérer ses finances personnelles peut ressembler à un numéro de jonglage. Du suivi des dépenses quotidiennes et de l'établissement d'un budget mensuel, à l'épargne pour de grands projets, au remboursement des dettes et à la tentative de faire fructifier les investissements, c'est un ensemble de tâches complexes. Quel que soit votre âge, vos revenus ou votre lieu de résidence, vous avez probablement rencontré des obstacles frustrants en cours de route.

La bonne nouvelle ? Vous n'êtes pas seul. Beaucoup des défis auxquels vous êtes confronté sont largement partagés. Cet article explore certaines des difficultés les plus courantes en matière de gestion des finances personnelles, en examinant pourquoi elles sont si délicates et quelles stratégies les gens utilisent pour y faire face.

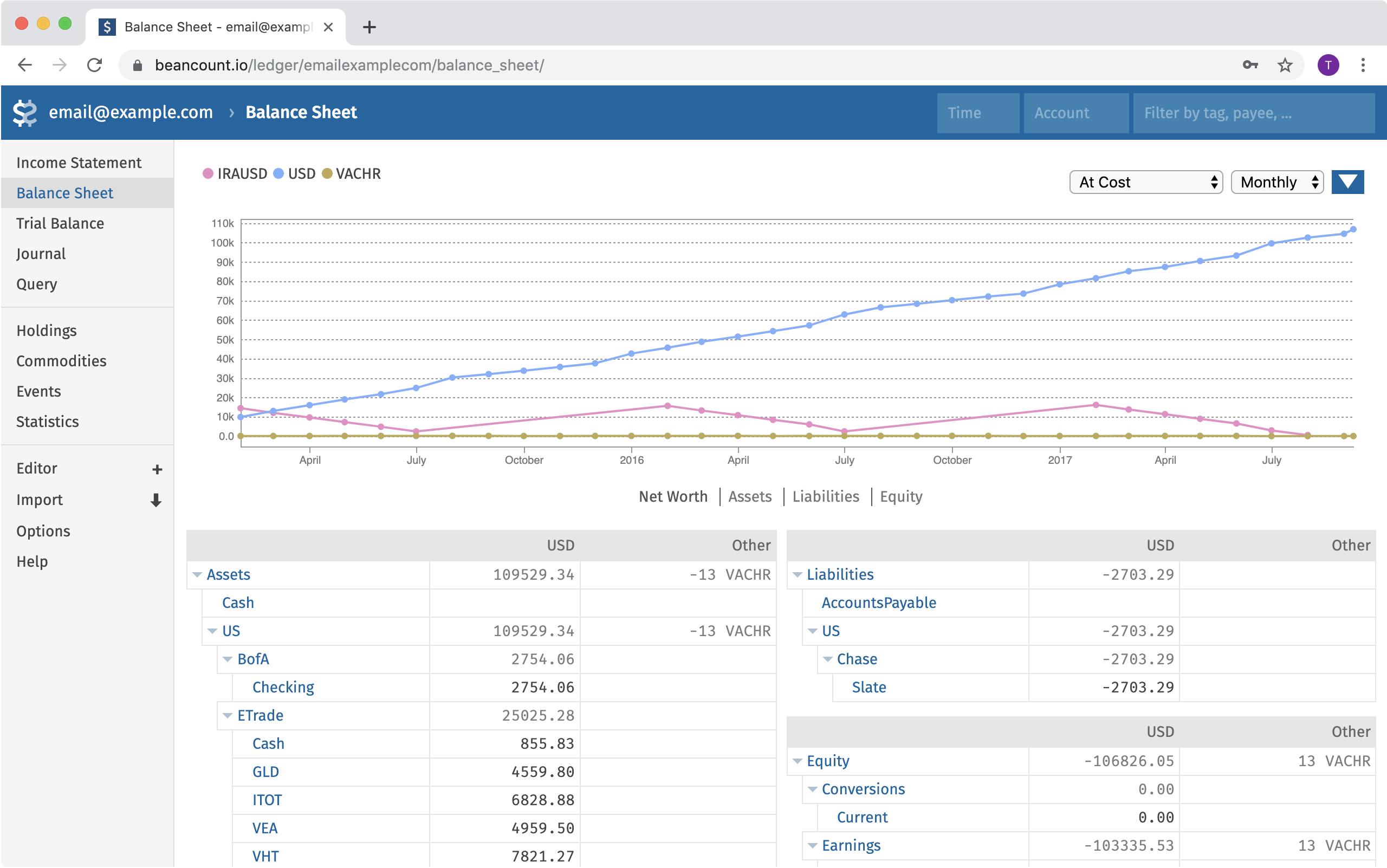

1. La Vue Fragmentée : Voir toutes vos finances au même endroit

Le Problème : Votre argent est réparti dans de nombreux endroits – un compte courant ici, une carte de crédit là, un fonds de retraite ailleurs, peut-être même un ou deux portefeuilles numériques. Tenter d'obtenir une vue d'ensemble claire de votre santé financière en vous connectant à de multiples applications et sites web est chronophage et frustrant. Cette fragmentation peut entraîner des omissions de détails et une mauvaise compréhension de votre véritable valeur nette ou de votre flux de trésorerie. En effet, des études montrent que plus de la moitié des consommateurs changeraient de fournisseur de services financiers pour une vue plus holistique.

Approches Courantes :

- Applications d'agrégation : Des outils comme Empower (anciennement Personal Capital), Mint, YNAB et Monarch promettent de regrouper tous vos comptes sur un seul tableau de bord.

- Agrégation bancaire : Certaines banques principales offrent désormais des fonctionnalités pour lier et consulter des comptes externes.

- Tableurs manuels : Beaucoup ont encore recours à la mise à jour méticuleuse d'un tableur avec les soldes de chaque compte, chaque mois.

- Connexion individuelle : La vérification à l'ancienne, compte par compte, reste une habitude courante, bien qu'inefficace.

Pourquoi c'est encore difficile : Malgré ces solutions, les utilisateurs se plaignent fréquemment de connexions rompues nécessitant une réauthentification, d'une couverture incomplète (les comptes de niche comme les petites banques régionales ou les portefeuilles de cryptomonnaies ne se synchronisent souvent pas), et de retards de données. Les préoccupations en matière de confidentialité empêchent également certains de lier leurs comptes, car plus de la moitié des personnes n'ont pas consolidé leurs comptes numériquement en raison de problèmes de confiance ou de lacunes en matière de connaissances.

2. La Bataille du Budget : Créer et Respecter un Plan

La Difficulté : Fixer des limites de dépenses et s'y tenir est un défi classique. Près de deux Américains sur cinq n'ont jamais eu de budget formel, et beaucoup de ceux qui essaient ont du mal à le maintenir. Cela peut entraîner des dépenses excessives, de l'endettement et de l'anxiété. La difficulté provient souvent de budgets perçus comme restrictifs, de dépenses imprévues qui font dérailler les plans, ou d'un manque de connaissances sur la manière de créer un budget réaliste, surtout avec des revenus volatils.

Approches Courantes :

- Applications de Budget : YNAB (You Need A Budget), Mint, Simplifi et PocketGuard proposent diverses méthodologies, du budget base zéro au suivi automatisé avec alertes de dépenses.

- Tableurs : Une solution privilégiée pour ceux qui souhaitent une personnalisation totale, avec environ 40 % des personnes qui budgétisent les utilisant.

- Méthode des Enveloppes de Liquide : Un moyen tangible de contrôler les dépenses en allouant de l'argent physique à des enveloppes pour différentes catégories de dépenses.

- Règles Automatisées : « Payez-vous en premier » en transférant automatiquement des fonds vers l'épargne, ou en automatisant les paiements de factures et en dépensant ce qui reste.

- Coaching Financier et Communautés en Ligne : Rechercher des conseils d'experts ou le soutien de pairs sur des plateformes comme Reddit pour la motivation et des astuces.

Pourquoi C'est Toujours Difficile : La budgétisation est autant un défi comportemental qu'un défi financier. La tentation, l'inflation du mode de vie (lifestyle creep) et un manque de littératie financière peuvent saper même les meilleures intentions. De nombreuses applications imposent une méthodologie spécifique qui ne convient pas à tout le monde, et une catégorisation automatique inexacte des transactions génère un travail manuel fastidieux.

3. Le mystère de l'argent disparu : Suivi des revenus et des dépenses

Le problème : Vous arrive-t-il d'arriver à la fin du mois et de vous demander où est passée une part importante de votre argent ? Vous n'êtes pas seul ; environ 59 % des Américains ne suivent pas régulièrement leurs dépenses. Le défi consiste à enregistrer systématiquement toutes les transactions, en particulier les achats en espèces, et à les catégoriser de manière significative pour comprendre les habitudes de dépense.

Approches courantes :

- Applications de finances personnelles : La plupart des applications de budget suivent également les dépenses en important automatiquement les transactions des comptes bancaires et de cartes liés.

- Journaux manuels : Utilisation de carnets, d'applications simples de suivi des dépenses, ou même de la méthode japonaise Kakeibo pour enregistrer méticuleusement chaque dépense.

- Examens périodiques : Au lieu d'un suivi quotidien, certains examinent leurs relevés bancaires et de carte de crédit chaque semaine ou chaque mois.

- Outils spécialisés : Des applications comme Expensify pour les reçus professionnels ou des outils de suivi d'abonnements pour les frais récurrents.

Pourquoi c'est toujours difficile : La catégorisation automatisée est souvent imprécise, obligeant les utilisateurs à effectuer constamment des corrections — une plainte courante chez les utilisateurs de Mint, par exemple. Les dépenses en espèces sont facilement oubliées et rarement saisies par les applications, sauf si elles sont entrées manuellement. Le retour d'information en temps réel fait souvent défaut, ce qui signifie que les informations arrivent trop tard pour influencer le comportement du mois en cours.

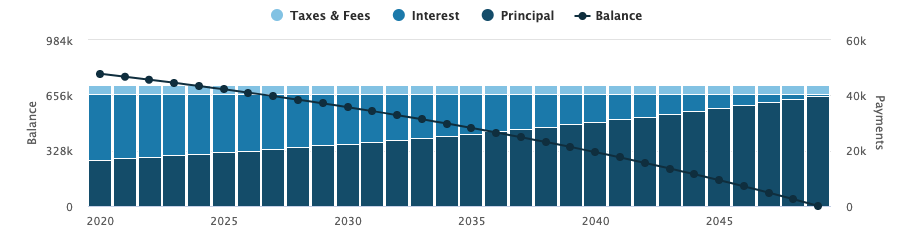

4. Le Dilemme de la Dette : Stratégies de Remboursement

La Difficulté : Gérer et réduire ses dettes — qu'il s'agisse de cartes de crédit, de prêts étudiants ou de prêts personnels — est une source majeure de stress. Des taux d'intérêt élevés peuvent donner l'impression de courir sur un tapis roulant, une grande partie de votre paiement étant consacrée aux intérêts plutôt qu'au capital. En fait, à l'approche de 2025, la réduction de la dette était l'objectif financier principal pour 21 % des Américains.

Approches Courantes :

- Outils de Planification de Remboursement de Dettes : Des applications comme Debt Payoff Planner ou Undebt.it aident à visualiser les calendriers de remboursement en utilisant des stratégies telles que la méthode boule de neige (rembourser d'abord les plus petits soldes) ou la méthode avalanche (rembourser d'abord les dettes avec les taux d'intérêt les plus élevés).

- Consolidation et Refinancement : Contracter un nouveau prêt à taux d'intérêt plus bas ou utiliser une carte de crédit à 0 % de TAP (Taux Annuel en Pourcentage) pour le transfert de solde afin de regrouper plusieurs dettes.

- Application Manuelle de Stratégies : Adopter la méthode boule de neige ou avalanche à l'aide de feuilles de calcul ou de listes simples.

- Paiements Supplémentaires Automatisés et Arrondis : Mettre en place des paiements supplémentaires automatiques ou utiliser des applications qui affectent la monnaie de vos achats au remboursement de la dette.

- Communautés de Soutien : Forums en ligne où les gens partagent leurs progrès et trouvent de la motivation.

Pourquoi cela reste difficile : De nombreux utilisateurs ont du mal à comprendre comment les intérêts s'accumulent. Maintenir sa motivation tout au long d'un long parcours de remboursement est difficile. Les outils existants n'intègrent souvent pas de manière transparente la stratégie de la dette à la budgétisation globale, et n'offrent pas non plus de conseils suffisamment personnalisés ou de retours motivants solides.

5. L'obstacle du grand objectif : Épargner pour un achat important

Le Problème : Épargner pour un achat important comme une maison, une voiture ou un mariage exige de la discipline sur des mois, voire des années. Il est difficile de mettre de côté de grandes sommes de manière constante tout en gérant le quotidien et en résistant à la tentation de puiser dans cette épargne.

Approches Courantes :

- Comptes d'épargne dédiés : Ouvrir des comptes séparés étiquetés pour des objectifs spécifiques (par exemple, « Fonds pour la maison »). De nombreuses banques en ligne proposent des « compartiments » ou des « tirelires » pour cela.

- Automatisation : Mettre en place des virements automatiques du compte courant vers les comptes d'épargne dédiés à un objectif à chaque jour de paie.

- Applications de suivi d'objectifs : Certaines applications financières permettent de fixer des objectifs et de visualiser les progrès.

- Stratégies d'épargne communautaire : Des groupes informels comme les Associations rotatives d'épargne et de crédit (ROSCAs) sont courants dans certaines cultures.

- Utilisation de formes illiquides : Bloquer temporairement de l'argent dans des certificats de dépôt (CD) ou des obligations à court terme pour empêcher un accès facile.

Pourquoi cela reste difficile : Maintenir la discipline pour la gratification différée est difficile. Les outils n'intègrent souvent pas bien l'épargne par objectif aux budgets mensuels ni n'ajustent dynamiquement les plans en cas de retard. Gérer des objectifs partagés avec un partenaire peut également être délicat en raison des limitations des applications existantes.

6. Le Casse-tête des Partenaires : Gérer l'argent à deux

La Problématique : Mettre les finances en commun avec un(e) partenaire, un(e) conjoint(e) ou même un(e) colocataire introduit des complexités dans la coordination des budgets, la répartition des responsabilités, le maintien de la transparence et la prévention des conflits. Les désaccords financiers sont l'une des principales causes de stress relationnel.

Approches Courantes :

- Comptes joints et cartes partagées : Une méthode courante pour gérer les dépenses ménagères partagées. Souvent utilisée dans un système "le tien, le mien, le nôtre" avec des comptes personnels séparés.

- Applications de partage de dépenses : Des outils comme Honeydue, Tandem ou Splitwise sont conçus pour aider les couples ou les groupes à suivre les dépenses partagées et à régler les comptes.

- Tableurs et "rendez-vous financiers" réguliers : Examiner périodiquement les finances ensemble pour discuter des dépenses, des factures et des objectifs.

- Division du travail et budgets personnels : Attribuer des tâches financières spécifiques à chaque partenaire ou allouer un budget personnel pour réduire les conflits.

Pourquoi cela reste un défi : La plupart des applications financières sont conçues pour des utilisateurs individuels. Trouver un système qui semble juste et transparent pour les deux personnes, surtout avec des personnalités financières ou des revenus différents, est un défi persistant. Les outils manquent souvent de contrôles de confidentialité granulaires ou de fonctionnalités pour faciliter une meilleure communication financière au-delà du simple partage de chiffres.

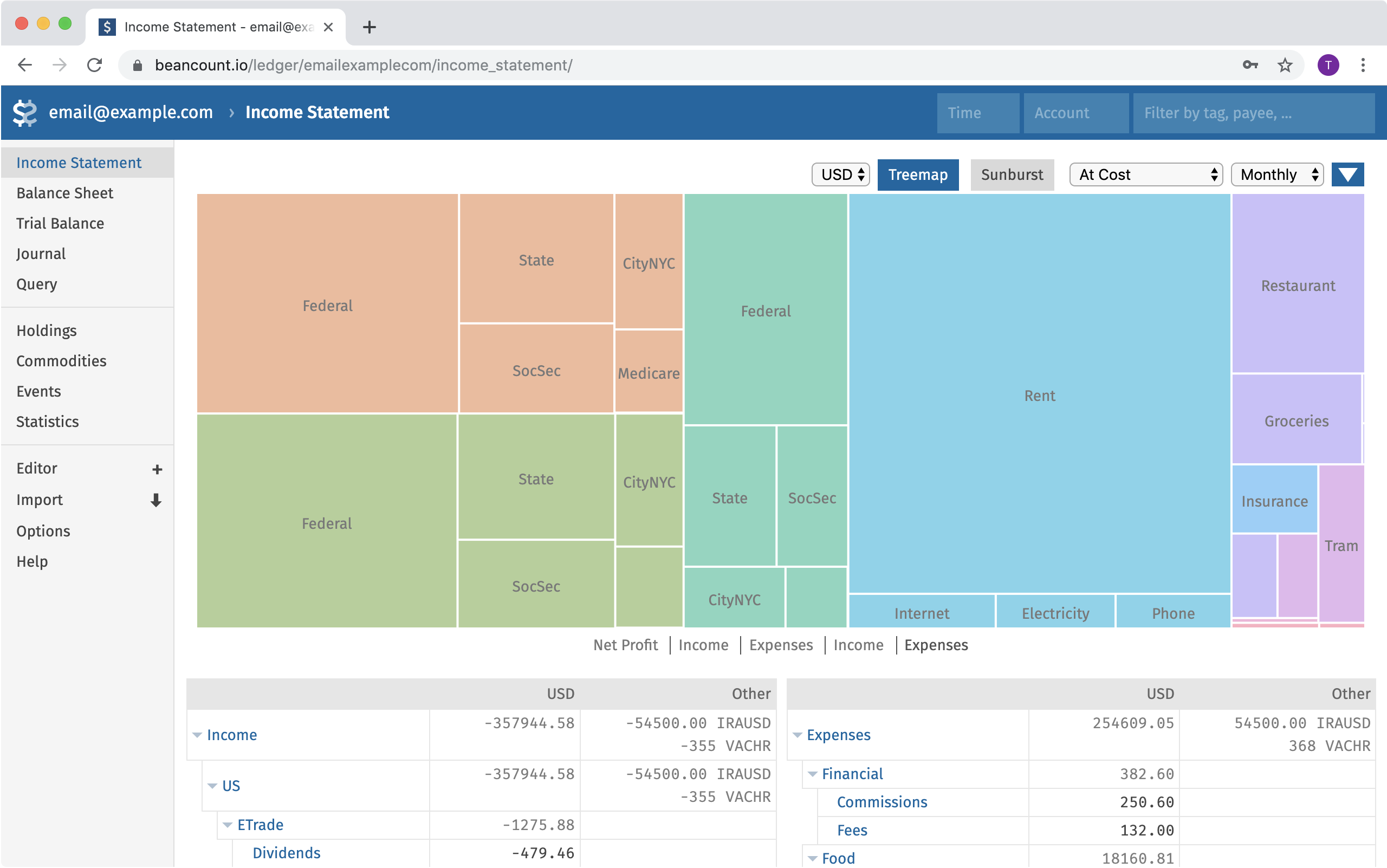

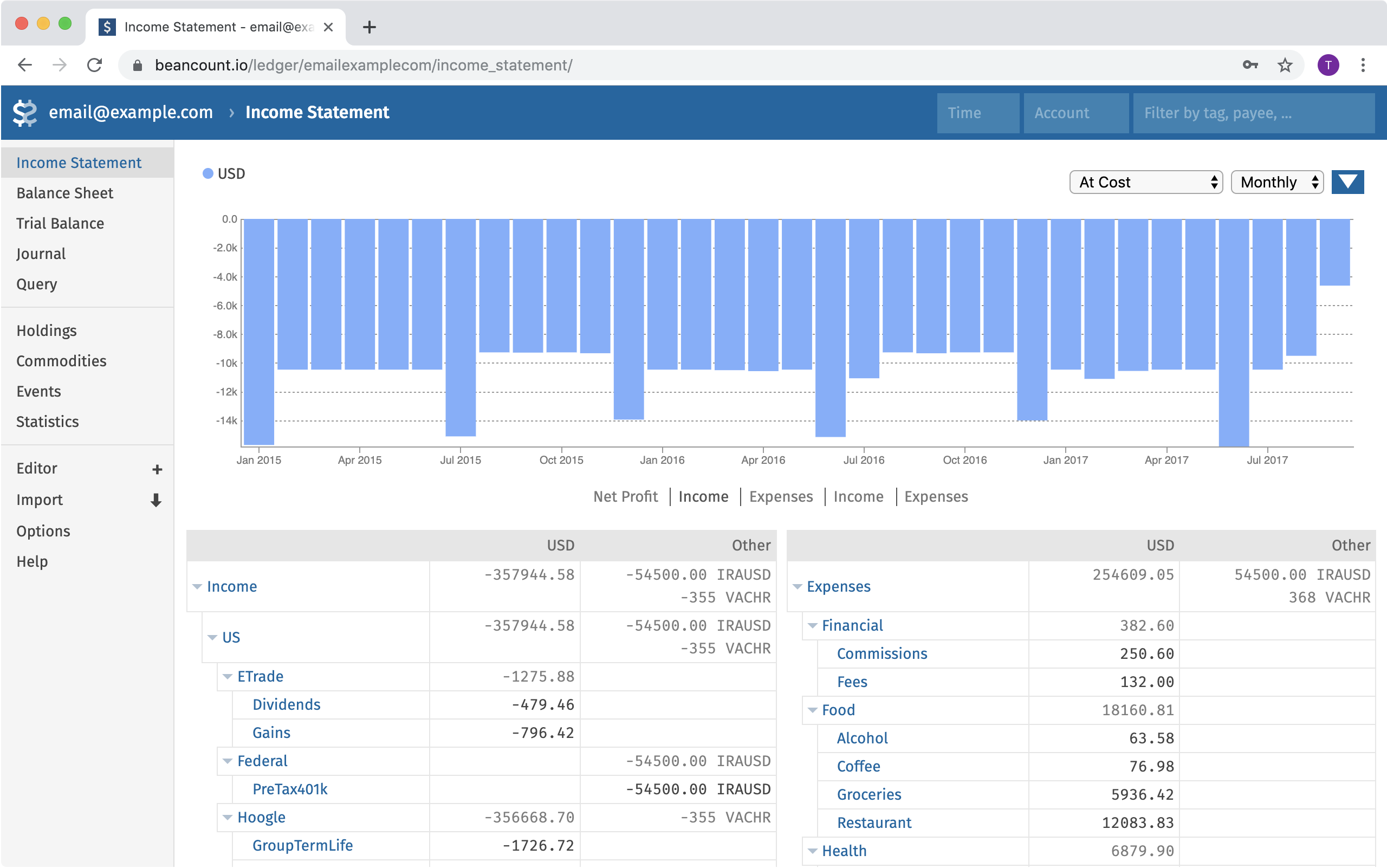

7. Le Dédale de l'Investissement : Suivi et Compréhension de Votre Portefeuille

Le Problème : À mesure que le patrimoine s'accroît, la complexité du suivi des investissements diversifiés (actions, obligations, comptes de retraite et cryptomonnaies) répartis sur plusieurs plateformes augmente également. Comprendre la performance globale, l'allocation d'actifs et les implications fiscales peut être accablant.

Approches Courantes :

- Applications d'Agrégateurs de Portefeuille : Des services comme Empower (Personal Capital) ou Kubera visent à consolider les données d'investissement provenant de divers comptes.

- Consolidation de Courtage : Minimiser le nombre de plateformes en transférant les anciens comptes vers un courtier unique.

- Tableurs DIY : Utiliser des outils comme Google Sheets avec des fonctions (par exemple, GOOGLEFINANCE) pour suivre manuellement les avoirs et la performance.

- Robo-Advisors : S'appuyer sur les tableaux de bord fournis par les services d'investissement automatisés.

- Outils de Suivi Spécialisés : Des outils comme Sharesight pour une performance détaillée incluant les dividendes, ou CoinTracker pour les cryptomonnaies.

Pourquoi Cela Reste Difficile : Aucun outil unique n'agrège parfaitement chaque type d'actif automatiquement. Calculer la véritable performance d'investissement (en tenant compte des apports, des dividendes, des frais) est complexe. De nombreux outils soit simplifient à l'excès, soit submergent les utilisateurs de données, et manquent souvent de composants éducatifs clairs ou d'intégration des objectifs.

Vers la clarté financière

Gérer ses finances personnelles est un parcours continu semé d'embûches potentielles. Alors que la technologie offre un éventail d'outils toujours croissant, les défis fondamentaux résident souvent dans le comportement, les connaissances et la recherche de systèmes qui s'adaptent véritablement aux vies individuelles et partagées. En comprenant ces points douloureux courants, nous pouvons mieux identifier les stratégies et rechercher ou défendre des solutions qui apportent une plus grande clarté, confiance et un meilleur contrôle sur notre bien-être financier. Le paysage des outils financiers est en constante évolution, menant, espérons-le, à des moyens plus intuitifs, intégrés et véritablement utiles de gérer notre argent.